در سالهای اخیر، ارزهای دیجیتال به عنوان یکی از مهمترین حوزههای سرمایهگذاری و تکنولوژیهای نوظهور شناخته شدهاند. با افزایش تعداد ارزهای دیجیتال و تنوع فناوریهای مرتبط، روشهای مختلفی برای کسب درآمد و مشارکت در شبکههای بلاکچینی معرفی شده است. جدا از بحث ایردراپها، یکی از این روشها جذاب استیکینگ (Staking) است که به کاربران اجازه میدهد تا از طریق قفل کردن دارایی ارز دیجیتال خود، سودآوری کرده و از طرفی به امنیت شبکه هم کمک کنند. در این مقاله به بررسی کامل مفهوم استیکینگ، نحوهی عملکرد آن و مزایا و معایب مرتبط با آن میپردازیم.

استیکینگ به فرآیندی گفته میشود که در آن کاربران، ارزهای دیجیتال خود را در یک کیف پول قفل میکنند تا به تایید تراکنشها و حفظ امنیت شبکه بلاکچین کمک کنند. کاربران به ازای انجام این فعالیت، پاداش دریافت میکنند. استیکینگ معمولا با الگوریتم اجماع اثبات سهام (Proof of Stake – PoS) مرتبط است که به عنوان جایگزینی برای الگوریتم اثبات کار (Proof of Work – PoW) معرفی شده است. به زبان بسیار ساده، کاربران در PoW باید معادلات پیچیدهی ریاضی را حل کنند و برای این منظور از تجهیزات سختافزاری استفاده میکنند، در حالی که در PoS نیازی به این تجهیزات نیست و کاربران تنها با قفل کردن توکنهای خود، به امنیت شبکه کمک میکنند.

استخراج ارزهای دیجیتال مانند بیتکوین نیازمند استفاده از تجهیزات سختافزاری قدرتمند و مصرف بالای انرژی است. در مقابل، استیکینگ به معنای نگهداری و قفل کردن داراییهای دیجیتال در یک کیف پول و دریافت پاداش به صورت سودآورانه محسوب میشود. بنابراین، استیکینگ نسبت به فرایند استخراج علنا مزایای زیستمحیطی بیشتری داشته و انرژی زیادی در این زمینه هدر نمیرود.

الگوریتم اثبات سهام (PoS) برای اولین بار در سال ۲۰۱۲ به عنوان جایگزینی برای الگوریتم اثبات کار معرفی شد. ارز دیجیتال Peercoin اولین رمزارزی بود که از این الگوریتم استفاده کرد. هدف از معرفی PoS کاهش نیاز به مصرف انرژی و افزایش امنیت شبکههای بلاکچینی بود.

همانطور که اشاره کردهایم، استیکینگ به عنوان یکی از روشهای اثبات سهام، به کاربران اجازه میدهد تا با قفل کردن داراییهای خود به امنیت شبکه کمک کنند. هر چقدر تعداد توکنهای استیک شده بیشتر باشد، امنیت شبکه نیز بیشتر خواهد بود. این فرآیند به ولیدیتورها (Validators) اجازه میدهد تا تراکنشهای جدید را تایید و بلاکهای جدید را به زنجیره بلاکچین اضافه کنند.

برخی از شبکههای معروف بلاکچینی که از استیکینگ و الگوریتم PoS استفاده میکنند شامل اتریوم ۲.۰، کاردانو، پولکادات، سولانا و تزوس هستند. این شبکهها از کاربران میخواهند که داراییهای خود را برای مشارکت در شبکه قفل کنند و در ازای این فعالیت، پاداش دریافت کنند.

استیکینگ به فرآیند قفل کردن توکنها در یک کیف پول گفته میشود تا به عنوان سهام در شبکه مشارکت داشته باشند. این سهام به ولیدیتورها کمک میکند تا تراکنشها را تایید کرده و امنیت شبکه را تضمین کنند. کاربران بسته به میزان داراییهایی که استیک کردهاند، سهمی از پاداشهای شبکه را دریافت میکنند.

پاداشهای استیکینگ به طور کلی بر اساس تعداد توکنهای قفل شده، مدت زمان قفل کردن و میزان مشارکت در شبکه محاسبه میشود. برخی شبکهها ممکن است پاداشهای بیشتری به کاربران بدهند که برای مدت طولانیتر داراییهای خود را استیک کردهاند یا به ولیدیتورهای قابل اعتمادتر پیوستهاند. در هر صورت همه چیز به میزان پارامترهای اشاره شده بستگی دارد.

برخی منابع، فرایند استیکینگ را به دو نوع سرد و گرم تعریف میکنند:

به طور کلی میتوان مهمترین مزایای استیکینگ ارز دیجیتال را در موارد زیر خلاصه کرد:

استیکینگ به کاربران این امکان را میدهد که با قفل کردن داراییهای خود در شبکه، پاداشهای دورهای را دریافت کنند که میتواند به عنوان یک منبع درآمد غیرفعال عمل کند. هر چند، میزان سرمایهی اولیه باید مبلغ به نسبت زیادی باشد تا سود حاصله قابل توجه باشد. با وجود این که با هر میزان سرمایه میتوان استیکینگ را انجام داد، حداقل ۵۰۰ دلار برای شروع پیشنهاد میشود.

با قفل کردن داراییها و مشارکت در فرآیند اعتبارسنجی تراکنشها، کاربران به امنیت شبکه کمک کرده و از حملات احتمالی جلوگیری میکنند.

پروسهی استیکینگ در مقایسه با فرایند استخراج که نیاز به تجهیزات گرانقیمت و مصرف انرژی زیاد دارد، به کاربران اجازه میدهد تا بدون نیاز به تجهیزات خاص، در شبکه مشارکت کنند.

فرایند استیکینگ یک روش به نسبت بیدردسر برای دریافت ارز دیجیتال رایگان محسوب میشود اما امکان دارد برخی از کاربران نسبت به ریسکهای استیکینگ ناآگاه باشند:

ارزش داراییهای قفل شده در استیکینگ ممکن است با نوسانات شدید بازار کاهش یابد که این موضوع میتواند به زیان کاربران منجر شود. بنابراین در صورتی که بازار وارد روند نزولی بسیار شدید شود، ارزش داراییهای شما امکان دارد کمتر شود.

در طول دورهی استیکینگ، داراییها نمیتوانند به راحتی از شبکه خارج شوند. این موضوع ممکن است برای کاربرانی که نیاز به نقدینگی سریع دارند، مشکلساز باشد.

ولیدیتورهای ناسازگار یا غیرقابل اعتماد ممکن است پاداشهای کاربران را به خطر بیندازند یا حتی منجر به از دست رفتن داراییهای استیک شده شوند.

برای شروع استیکینگ، ابتدا باید یک پلتفرم یا ارز دیجیتال مناسب را انتخاب کنید. همچنین باید معیارهایی مانند سودآوری، ریسک و پشتیبانی پلتفرم را بررسی کنید. در قدم اول باید کیف پول مناسبی را انتخاب کنید.

برخی از کیف پولهای محبوب برای استیکینگ شامل Ledger، Trezor، MetaMask، Trust Wallet، و Atomic Wallet هستند که از ارزهای مختلف پشتیبانی میکنند. پیشنهاد میکنیم تراست ولت را انتخاب کنید که فعلا با آیپی ایران بدون هیچ دردسری باز میشود و محدودیت خاصی را به کاربران ایرانی اعمال نمیکند.

ولیدیتورهای قابل اعتماد معمولا دارای سابقهی مثبت، کارمزد مناسب و رفتار صادقانه هستند. انتخاب ولیدیتورهای معتبر میتواند به افزایش سودآوری و کاهش ریسکها کمک کند.

حالا نوبت آن رسیده میزان سودآوری (APR) در شبکههای مختلف داخل کیف پول مورد نظر خود را بررسی کنید. شبکههایی مانند کاردانو و پولکادات به دلیل ساختار پاداشدهی خود، سودآوری بیشتری را نسبت به سایر شبکهها ارائه میدهند. برخی دیگر ممکن است پاداشهای کمتری داشته باشند، اما از مزایای دیگری مانند امنیت بالاتر بهرهمند باشند. سولانا و تزوس از شبکههایی هستند که ویژگیهای خاصی مانند سرعت بالای تراکنش و هزینههای کمتر برای کاربران دارند. این ویژگیها ممکن است برای برخی از کاربران جذاب باشد.

استیکینگ اتریوم به فرآیند قفل کردن مقدار معینی از توکنهای اتریوم (ETH) برای شرکت در شبکه و تایید تراکنشها اشاره دارد. این فرآیند به عنوان بخشی از ارتقا اتریوم به نسخهی ۲.۰ و انتقال از الگوریتم اثبات کار (PoW) به الگوریتم اثبات سهام (PoS) آغاز شد. در ادامهی مطلب، نحوه عملکرد استیکینگ اتریوم و نحوه شروع آن را توضیح میدهیم.

اتریوم در ابتدا از الگوریتم اثبات کار (PoW) استفاده میکرد که در آن ماینرها برای تایید تراکنشها و اضافه کردن بلاکهای جدید به شبکه از سختافزارهای قدرتمند استفاده میکردند. این فرآیند نیاز به مصرف انرژی زیادی داشت و با گذشت زمان، نگرانیهایی در مورد مصرف بالای انرژی و مشکلات مقیاسپذیری شبکه ایجاد شد.

با معرفی Ethereum 2.0، هدف اتریوم بهبود مقیاسپذیری، امنیت و پایداری شبکه از طریق استفاده از الگوریتم اثبات سهام شد. در این الگوریتم، کاربران به جای استخراج با سختافزار، میتوانند با استیک کردن حداقل ۳۲ اتریوم در شبکه، به اعتبارسنجی تراکنشها بپردازند.

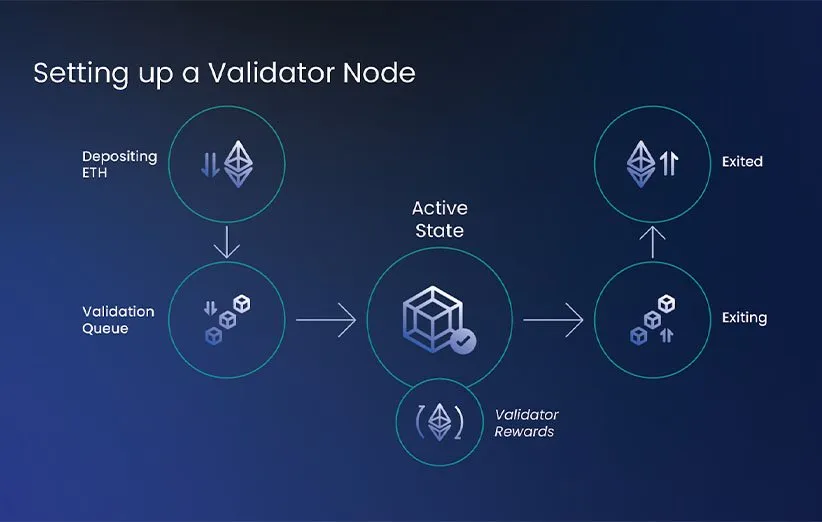

همانطور که اشاره کردهایم برای شروع استیکینگ در اتریوم، کاربران باید حداقل ۳۲ اتریوم را به قرارداد سپردهی استیکینگ واریز کنند. این میزان به عنوان شرط اولیه برای تبدیل شدن به یک ولیدیتور (Validator) در شبکه است. وظیفه ولیدیتورها، تایید تراکنشها، اضافه کردن بلاکهای جدید به زنجیره و مشارکت در فرآیند اجماع شبکه است. ولیدیتورهایی که وظایف خود را به درستی انجام دهند، پاداش دریافت میکنند، در حالی که ولیدیتورهای نادرست ممکن است با جریمه مواجه شوند.

پاداشهای استیکینگ اتریوم به صورت ETH به ولیدیتورها اعطا میشود. میزان پاداش به عواملی مانند تعداد کل ولیدیتورها و مقدار ETH استیک شده در شبکه بستگی دارد. هر چه تعداد ولیدیتورها بیشتر باشد، پاداش کمتری به هر ولیدیتور اختصاص مییابد.

از طرف دیگر، ولیدیتورهایی که به درستی وظایف خود را انجام نمیدهند (به عنوان مثال، اگر در تایید تراکنشها کوتاهی کنند یا آفلاین شوند)، با جریمههایی مواجه میشوند. یکی از این جریمهها به نام “اسلشینگ” (Slashing) است که میتواند منجر به از دست دادن بخشی از ETH استیک شده توسط ولیدیتور شود.

برای شروع استیکینگ در اتریوم، کاربران باید مراحل زیر را طی کنند:

برای تبدیل شدن به ولیدیتور، کاربر باید حداقل ۳۲ اتریوم داشته باشد. این مقدار به قرارداد سپرده استیکینگ واریز میشود و تا زمان تکمیل انتقال به Ethereum 2.0 قفل خواهد بود. شما میتوانید این میزان اتریوم را از صرافیهای داخلی و خارجی خریداری کرده و سپس به کیف پول تراست ولت یا هر کیف پول دیگر انتقال دهید.

راهاندازی گره ولیدیتور نیازمند اتصال مداوم به اینترنت و حفظ آپتایم بالا است. ولیدیتورها باید نرمافزار گره ولیدیتور را نصب و پیکربندی کنند و همواره مراقب عملکرد گرهی خود باشند. برای راهاندازی گره یا همان نود باید مقالات تخصصی را در اینترنت پیدا کرده و مطابق با دستور العملهای آنها این قدم را با موفقیت انجام دهید.

برای کاربرانی که تمایلی به راهاندازی گره خود ندارند، سرویسهای استیکینگ موجود هستند که با پرداخت کارمزد، فرآیند استیکینگ را انجام میدهند. این سرویسها ممکن است کارمزد بیشتری دریافت کنند، اما پیچیدگیهای فنی را به حداقل میرسانند. برخی از این سرویسها شامل Lido، Rocket Pool و Binance Staking هستند.

انتظار میرود که با تکمیل انتقال به Ethereum 2.0 و کاهش نیاز به استخراج با سختافزار، تعداد بیشتری از کاربران به استیکینگ روی آورند. این موضوع میتواند به افزایش امنیت و کارایی شبکه منجر شود و هزینههای تراکنشها را کاهش دهد. همچنین، با گسترش استفاده از استیکینگ و افزایش تعداد ولیدیتورها، به احتمال زیاد الگوریتمهای بهینهتر و خدمات جدیدی برای استیکینگ اتریوم معرفی خواهند شد.

تتر (USDT) یک استیبلکوین یا ارز دیجیتال پایدار محسوب میشود همیشه معادل یک دلار آمریکاست. هدف اصلی این ارز دیجیتال، ایجاد ثبات قیمتی در دنیای ارزهای دیجیتال است، چرا که ارزش آن نسبت به نوسانات بازار مقاومت بیشتری دارد. با توجه به اینکه ارزش تتر به دلار آمریکا وابسته است، از این کوین به عنوان یک ابزار مفید برای حفظ سرمایه و انتقال سریع پول در بازارهای دیجیتال استفاده میشود.

استیکینگ تتر (USDT) یکی از روشهای کسب درآمد غیرفعال از طریق نگهداری این استیبلکوین پرکاربرد به شمار میرود. برخلاف استیکینگ در ارزهای دیجیتال سنتی مانند اتریوم و کاردانو که به تایید تراکنشها و مشارکت در امنیت شبکه کمک میکند، استیکینگ تتر بیشتر به معنی قفل کردن یا سپردهگذاری USDT در پلتفرمهای مختلف برای کسب سود و بهره است.

استیکینگ تتر تفاوتهایی با استیکینگ ارزهای دیجیتال مبتنی بر الگوریتمهای اثبات سهام دارد. در این فرآیند، کاربران تتر خود را در پلتفرمهای مالی غیرمتمرکز (DeFi)، صرافیهای متمرکز، یا خدمات مالی دیگر سپردهگذاری میکنند تا در ازای آن بهره یا سود دریافت کنند. این فرآیند به دو شکل کلی قابل انجام است:

پلتفرمهای مالی غیرمتمرکز به کاربران اجازه میدهند تا تتر خود را به عنوان سرمایه سپردهگذاری کنند. این سرمایه به عنوان وام به سایر کاربران ارائه میشود و سود حاصل از بازپرداخت وامها به عنوان بهره به کاربرانی که تتر خود را سپردهگذاری کردهاند، اختصاص مییابد. برخی از پلتفرمهای معروف DeFi شامل Aave، Compound و Curve Finance هستند.

برخی از صرافیهای ارز دیجیتال، مانند Binance، KuCoin و Huobi، خدمات استیکینگ تتر را ارائه میدهند. در این حالت، کاربران میتوانند تتر خود را در این صرافیها قفل و در ازای آن سود ثابت یا متغیری را دریافت کنند. این نوع استیکینگ معمولا سادهتر و با ریسک کمتری همراه بوده، اما میزان سودآوری ممکن است کمتر از پلتفرمهای DeFi باشد. با این اوصاف، صرافیهای متمرکز به دلیل پیروی از قوانین ایالات متحده آمریکا و همچنین نیاز به احراز هویت معمولا کاربران ایرانی مقیم در داخل کشور را تحریم میکنند. با تمام این تفاسیر، میزان سودآوری استیکینگ تتر در مقایسه با سایر ارزهای دیجیتال به مراتب پایینتر است.

برای شروع استیکینگ تتر، باید مراحل زیر را به ترتیب انجام دهید:

انتخاب پلتفرم برای استیکینگ تتر از اهمیت بالایی برخوردار است. برخی از پلتفرمهای معروف مانند Aave، Compound و Binance امکانات مناسبی را برای استیکینگ تتر ارائه میدهند. باید بررسی کرد که پلتفرم انتخابی از امنیت و سابقه خوبی برخوردار باشد. همچنین با ایرانی بودن شما مشکلی نداشته باشد!

بعد از انتخاب پلتفرم، شما باید تتر خود را به کیف پول یا حساب کاربری خود در صرافی منتقل کنید. در پلتفرمهای DeFi، معمولا نیاز است که کیف پول متامسک (MetaMask) یا یک کیف پول دیگر را متصل کنند.

در صرافیها، شما میتوانید گزینهی استیکینگ تتر را انتخاب و مقدار تتر مورد نظرتان را قفل کنید. در پلتفرمهای DeFi نیز، میتوانید با سپردهگذاری تتر در قراردادهای هوشمند، بهرهی مشخصی را دریافت کنید.

به طور کلی استیکینگ تتر با توجه به ویژگیهای خاص خود، تفاوتهایی با استیکینگ ارزهای دیجیتال پرنوسان دارد:

همانطور که به طور مفصل در این مقاله صحبت کردیم، استیکینگ در دنیای ارزهای دیجیتال به عنوان یکی از روشهای جذاب برای کسب درآمد غیر فعال شناخته میشود. در این فرآیند، کاربران میتوانند با قفل کردن داراییهای خود در شبکههای بلاکچینی یا پلتفرمهای مالی غیرمتمرکز (DeFi)، به سودآوری دست پیدا کنند. استیکینگ با الگوریتم اجماع اثبات سهام (PoS) مرتبط است و بر خلاف استخراج (Mining) که نیاز به تجهیزات سختافزاری پیچیده و مصرف بالای انرژی دارد، فرآیندی کمهزینه و کمخطرتر برای کسب درآمد از ارزهای دیجیتال به شمار میآید.

استیکینگ به کاربران اجازه میدهد تا از طریق قفل کردن داراییهای دیجیتال خود در شبکههایی مانند اتریوم، کاردانو و سولانا، به اعتبارسنجی تراکنشها کمک کرده و امنیت شبکه را تقویت کنند. این فرآیند به ولیدیتورها (Validators) امکان میدهد تراکنشهای جدید را تایید و بلاکهای جدید را به زنجیره بلاکچین اضافه کنند. پاداشهای کاربران نیز بر اساس میزان داراییهای قفل شده و مدت زمان مشارکت در شبکه محاسبه میشود. با این حال، استیکینگ علاوه بر مزایایی مانند سودآوری و کاهش نیاز به تجهیزات سختافزاری، معایبی هم دارد. از جمله معایب این روش میتوان به نوسانات قیمت ارزهای دیجیتال و خطر کاهش ارزش داراییهای قفل شده اشاره کرد. همچنین، در طول دوره استیکینگ، داراییها به راحتی قابل دسترس نبوده و نقدینگی کاربران ممکن است محدود شود. مشکلات مرتبط با ولیدیتورهای ناپایدار نیز میتواند ریسکهایی برای کاربران به همراه داشته باشد.

استیکینگ تتر (USDT) به عنوان یک روش دیگر برای کسب سود غیر فعال از ارزهای دیجیتال، به کاربران این امکان را میدهد تا تتر خود را در پلتفرمهای DeFi یا صرافیهای متمرکز سپردهگذاری کنند و از بهرههای ثابت یا متغیر بهرهمند شوند. استیکینگ تتر به اندازه استیکینگ ارزهای پرنوسان سودآوری ندارد، اما با توجه به ثبات نسبی قیمت تتر، ریسک کمتری برای سرمایهگذاران به همراه دارد.

در نهایت، انتخاب میان استیکینگ ارزهای پرنوسان و استیکینگ تتر به هدف سرمایهگذاری و میزان ریسکپذیری کاربران بستگی دارد. برای شروع استیکینگ، انتخاب پلتفرم مناسب و رعایت اصول امنیتی از اهمیت ویژهای برخوردار است تا ریسکهای مرتبط با این روش به حداقل برسد.